Em um mundo cada vez mais digitalizado, a alfabetização financeira tornou-se uma habilidade crucial desde uma idade precoce. A Geração Z, os nascidos entre 1995 e 2010, está imersa em um cenário tecnológico que lhes dá acesso instantâneo a uma grande quantidade de informações. Entretanto, apesar de estarem cercados por ferramentas digitais, muitos demonstram uma gestão conservadora e deficiente de suas finanças pessoais.

Um estudo recente realizado no Brasil oferece uma visão detalhada de como esses jovens administram seu dinheiro e destaca a necessidade urgente de uma educação financeira sólida desde uma idade precoce. De acordo com uma pesquisa realizada pela Confederação Nacional de Dirigentes Lojistas (CNDL) e pelo Serviço de Proteção ao Crédito (SPC Brasil), em colaboração com o Serviço Brasileiro de Apoio às Micro e Pequenas Empresas (Sebrae), uma porcentagem significativa de jovens de 18 a 24 anos não tem o controle

adequado de suas finanças pessoais.

Apesar de terem várias ferramentas digitais, 47% deles não se sentem confiantes para gerenciar suas finanças. Entre os motivos mais citados para essa falta de controle estão a falta de conhecimento (19%), a preguiça (18%), a falta de hábitos e disciplina (18%) e a falta de renda (16%). De fato, apesar da

abundância de informações e recursos tecnológicos à sua disposição, 26% ainda usam métodos tradicionais, como um bloco de notas, para organizar seu orçamento.

O estudo também revela que 78% têm alguma fonte de renda. Desse grupo, 36% trabalham sob um contrato formal, enquanto 23% estão envolvidos em trabalho informal ou autônomo. Entretanto, 22% dos entrevistados não têm renda. De acordo com os entrevistados que relataram ter dinheiro poupado, 52% optam por métodos tradicionais de poupança, como contas de poupança (53%), manter o dinheiro em casa (25%) ou em uma conta corrente (20%).

Essa tendência conservadora de investimento reflete a falta de educação financeira adequada, pois esses métodos geralmente oferecem retornos baixos ou nulos. Enquanto isso, entre os jovens que não poupam, 51% mencionam que nunca têm dinheiro sobrando, 22% não têm disciplina para poupar e 19% se sentem desanimados pela falta de perspectivas de longo prazo.

Em termos de hábitos de gastos, 56% dos entrevistados costumam fazer compras por impulso, 47% às vezes perdem o controle de quanto gastam em atividades de lazer e 34% são pressionados socialmente a comprar produtos que a maioria dos amigos tem.

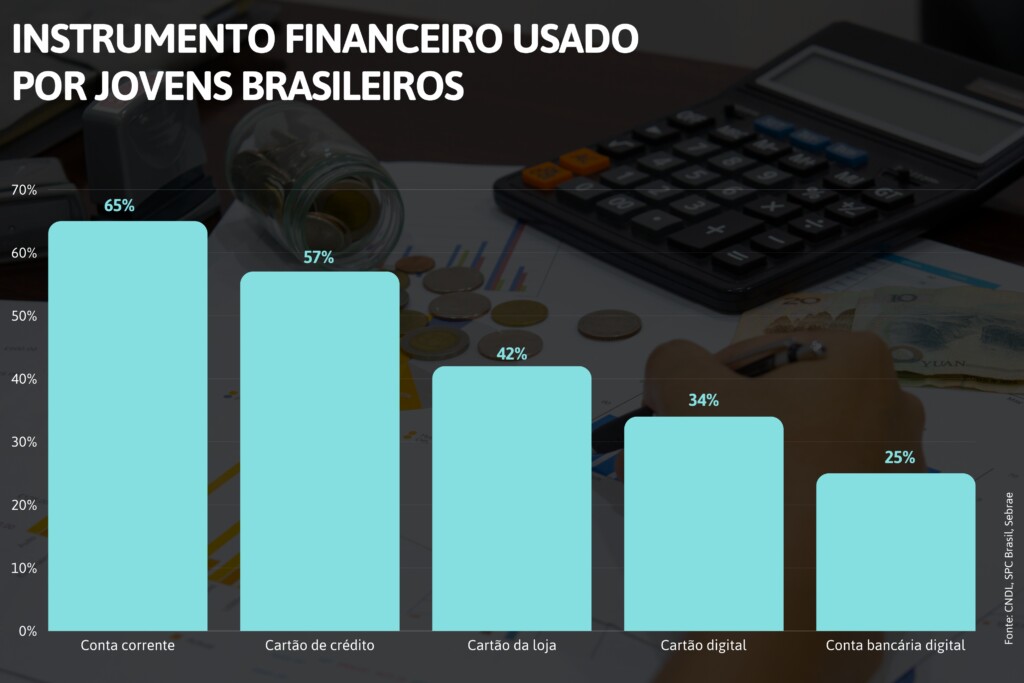

Por outro lado, de acordo com o relatório, 65% já têm uma conta corrente e 34% têm um cartão de crédito digital, enquanto 57% têm um cartão de crédito tradicional. Entre esses jovens, 25% têm apenas uma conta bancária digital e 12% investiram em fintechs ou startups do setor financeiro. Em termos de dívidas, as mais comuns são as parcelas de crédito ou caderneta (26%), empréstimos pessoais ou consignados (21%) e financiamento de carro (21%).

Para o presidente da CNDL, José César da Costa, apesar das dificuldades econômicas e do alto índice de desemprego que afetam essa geração, é fundamental investir em educação financeira, pois esse grupo tem a vantagem de ter uma grande familiaridade com a tecnologia e uma capacidade inata de aprender novas ferramentas digitais, mas precisa saber como administrar seus recursos de forma eficaz. Por esse motivo, ele sugere que as políticas públicas se concentrem na implementação de medidas práticas para incentivar hábitos de poupança e planejamento.

Desempenho do crédito no Brasil

No primeiro semestre de 2023, o cenário de crédito no Brasil revelou padrões interessantes no comportamento dos solicitantes de empréstimo pessoal. Um estudo realizado pela Simplic, fintech de crédito pessoal on-line, em parceria com a Klavi, plataforma SaaS especializada em soluções de Open Finance,

mostrou que pessoas entre 25 e 45 anos, com renda de até R$ 3.000, representam 65% dos pedidos de empréstimo pessoal.

Também foi constatado que mais da metade dos solicitantes (51%) tinha um contrato formal, 26% eram trabalhadores autônomos e 9% tinham emprego informal. No ano passado, os empréstimos pessoais foram usados principalmente para cobrir despesas recorrentes, sendo os pagamentos de crédito (30%) e despesas com cartão de crédito (29%) os mais comuns. Outros usos incluíram transporte (21%), animais de estimação (10%), viagens (9%) e educação (7%).

A esse respeito, Bruno Chan, CEO e cofundador da Klavi, destacou que um dos principais desafios para as pessoas das classes C, D e E é o acúmulo de dívidas, o que dificulta o acesso a ofertas de crédito que poderiam ajudar a pagar dívidas mais caras. Essa situação cria uma barreira para melhorar sua situação financeira, pois os clientes com dificuldades para pagar suas dívidas não são atraentes para as instituições financeiras.

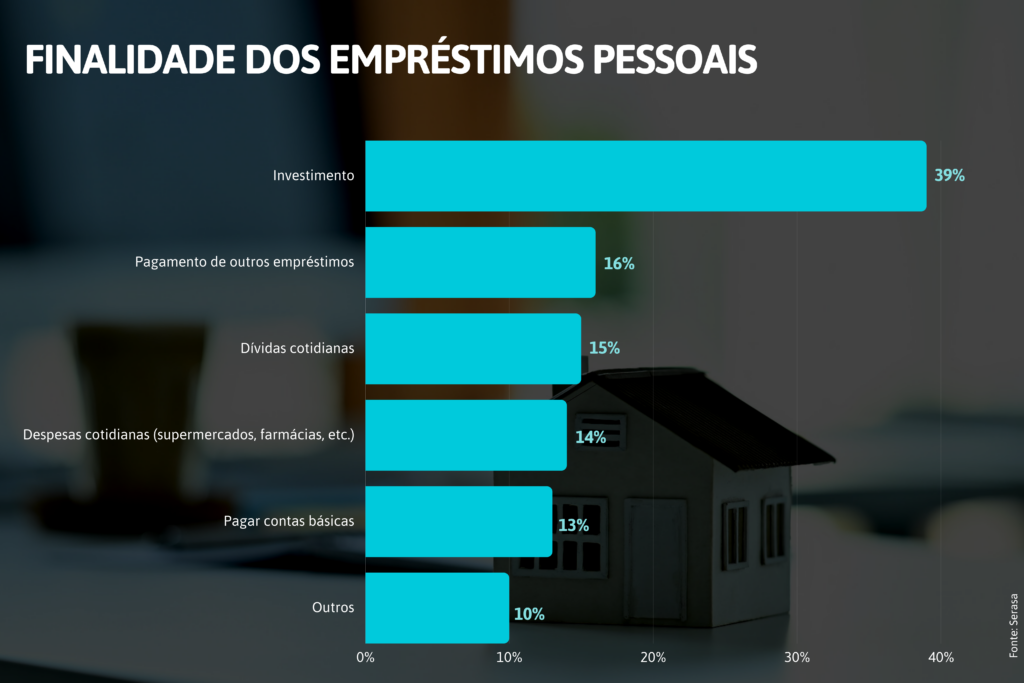

Neste 2024, no entanto, a situação seria um pouco diferente, pois surgiu no

mercado brasileiro o uso de empréstimos para investir, uma prática que pode

parecer contraditória, mas que está ganhando popularidade. De acordo com uma pesquisa da Serasa, o interesse em investir foi a principal motivação para as aplicações de crédito simuladas em fevereiro, com 39% dos brasileiros indicando que seu objetivo era usar o crédito para investir em produtos financeiros como CDB, Poupança, Tesouro Direto e fundos.

Da mesma forma, 16% dos solicitantes buscam o crédito para quitar dívidas de outros empréstimos, seguidos por 15% que o utilizarão para cobrir despesas cotidianas, como supermercado e farmácia. Cerca de 14% usarão o crédito para pagar despesas cotidianas, enquanto 13% o usarão para quitar dívidas de

contas básicas, como luz, água e telefone.

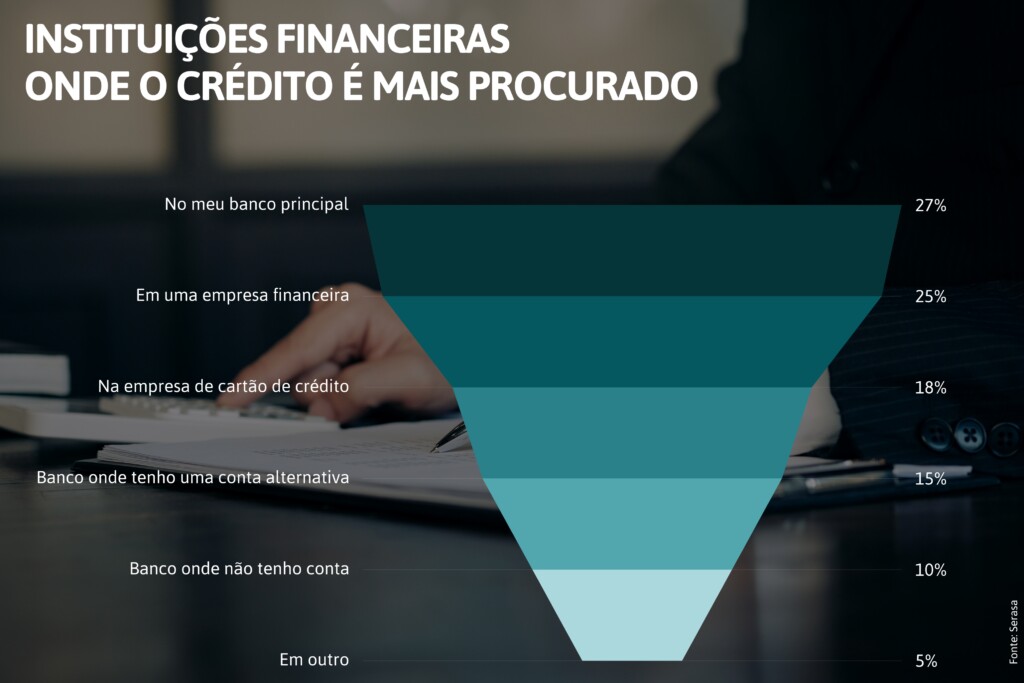

O estudo “Mapa do Crédito” da Serasa, que incluiu 1.396 entrevistados, também mostrou que uma proporção notável de consumidores planeja solicitar crédito, preferindo recorrer principalmente a seus principais bancos ou instituições financeiras. De acordo com os dados, 27% dos interessados optarão por seu banco principal, enquanto 25% recorrerão a uma instituição financeira. Cerca de 18% considerarão sua empresa de cartão de crédito como uma opção viável e 15% procurarão seu banco para obter crédito por meio de uma conta alternativa. Apenas 10% recorrerão a um banco no qual não têm conta.

Vale ressaltar que o uso do cartão de crédito como ferramenta de investimento é uma tendência de destaque no mercado. A pesquisa da Serasa indica que cerca de 40% dos consumidores utilizam o limite do cartão de crédito para fazer investimentos. Esse comportamento evidencia uma mudança na percepção do cartão de crédito, que deixa de ser visto apenas como uma ferramenta para compras e passa a ser visto também como um meio de aumentar potencialmente a renda por meio de investimentos.